Rechnung ohne Steuernummer schreiben: So geht’s rechtssicher

Viele Gründer, Freelancer und Kleinunternehmer fragen sich: Darf ich eine Rechnung stellen, auch wenn mir noch keine Steuernummer vorliegt? Gerade in der Anfangsphase fehlt diese häufig – erste Aufträge stehen aber schon an. In diesem Artikel erfahren Sie, welche Pflichtangaben laut § 14 UStG notwendig sind, wann eine Rechnung ohne Steuernummer zulässig ist und wie Sie typische Fehler vermeiden.

Kurzantwort: Ja, eine Rechnung ohne Steuernummer ist in Deutschland unter bestimmten Bedingungen erlaubt. Bei Kleinbetragsrechnungen bis 250 € oder wenn Sie eine Umsatzsteuer-Identifikationsnummer (USt-IdNr.) nutzen, darf die Steuernummer fehlen. Bei höheren Beträgen oder B2B-Rechnungen im Inland ist jedoch mindestens eine Steuernummer oder die USt-IdNr. Pflicht.

🔍 Gesetzliche Grundlagen

Nach § 14 Abs. 4 Nr. 2 UStG müssen Rechnungen entweder die Steuernummer oder die USt‑Identifikationsnummer (USt‑IdNr.) enthalten. Bei innergemeinschaftlichen Leistungen (B2B innerhalb der EU) ist immer die USt‑IdNr. erforderlich – und zwar sowohl für Sie als Aussteller als auch für den Leistungsempfänger.

Tipp: Für Rechnungen bis 250 € brutto (Kleinbetragsrechnungen) genügt ein stark reduziertes Pflichtprogramm – ohne Steuernummer oder USt‑IdNr. (§ 33 UStDV)

📄 Wann ist eine Rechnung ohne Steuernummer zulässig?

- Kleinbetragsrechnung (bis 250 € brutto):

- Pflichtangaben: Name, Anschrift, Datum, Leistungsbeschreibung, Endbetrag (inkl. Steuersatz und Steuerbetrag)

- Steuernummer/USt-IdNr. dürfen fehlen ✅

- B2B Inland (Rechnungen an deutsche Unternehmen):

- Pflichtangaben: Steuernummer oder USt-IdNr. (eine der beiden reicht aus)

- Eine fehlt? Dann ist die Rechnung formal unvollständig ❌

- B2B EU-Ausland (Rechnungen an Unternehmen in der EU):

- Pflichtangaben: USt-IdNr. des Ausstellers und des Empfängers + Hinweis auf Steuerschuldumkehr („Reverse-Charge“)

- Ohne USt-IdNr. keine Steuerfreiheit möglich ❌

- Auch Freiberufler benötigen eine Steuernummer auf ihren Rechnungen

- Am 2028 gilt für alle die E Rechnung

- Die Anforderungen unterscheiden sich nicht wesentlich von Gewerbetreibenden

⚠ Risiken und mögliche Folgen

- Fehlende Angaben (Steuernummer oder USt‑IdNr.) führen dazu, dass der Empfänger keinen Vorsteuerabzug erhält.

- Innergemeinschaftliche Lieferungen ohne USt‑IdNr. können steuerliche Vorteile und Steuerfreiheit gefährden.

- Aussagen wie „Steuernummer folgt“ sind nur zulässig, wenn die Nummer bereits beantragt ist. Andernfalls müssen Rechnungen nachträglich korrigiert oder neu erstellt werden.

🧾 Musterrechnung: Wie es richtig aussehen kann

Beispiel (B2B Inland):

Rechnung Nr.: 2025-001 Datum: 10.07.2025 Leistung: Erstellung Website, 20 Std. á 100 € = 2.000 € netto USt (19 %): 380 € Brutto: 2.380 € Steuernummer (oder USt‑IdNr.): z. B. 12/345/67890

Kleinbetragsrechnung (≤ 250 €):

Rechnung Nr.: 2025-015 Datum: 12.07.2025 Leistung: Gestaltung Flyer Brutto: 150 € (inkl. 19 % USt) Keine Steuernummer oder USt‑IdNr. nötig

❓ FAQ – häufige Fragen

1. Was ist der Unterschied zwischen Steuernummer und USt‑IdNr.? – Die Steuernummer erhalten Sie vom Finanzamt für Inlandsgeschäfte. – Die USt‑IdNr. wird vom Bundeszentralamt für Steuern vergeben und ist für innergemeinschaftliche Leistungen (EU-B2B) erforderlich.

2. Wann brauche ich eine USt‑IdNr.? – Bei Leistungen an Unternehmen innerhalb der EU oder beim Verkauf über Plattformen wie Amazon oder eBay.

3. Was tun, wenn ich aktuell keine Nummer habe? – Für Kleinbetragsrechnungen: Sie dürfen die Rechnung ohne Steuernummer stellen. – Für größere Rechnungen: „Steuernummer folgt“ nur, wenn die Nummer bereits beantragt ist – sonst muss die Rechnung nachgereicht werden.

4. Was, wenn die Nummer fehlt oder falsch ist? – Der Vorsteuerabzug kann verweigert werden. Bei grenzüberschreitenden Leistungen drohen steuerliche Nachteile.

5. Was gilt für Kleinunternehmer? – Sie dürfen keine Umsatzsteuer ausweisen und verweisen auf die Kleinunternehmerregelung (§ 19 UStG). Steuernummer oder USt‑IdNr. sollte trotzdem angegeben werden, wenn vorhanden.

💡 Praxistipps

- Beantragen Sie die USt‑IdNr. direkt im Fragebogen zur steuerlichen Erfassung – dies kann mehrere Wochen dauern.

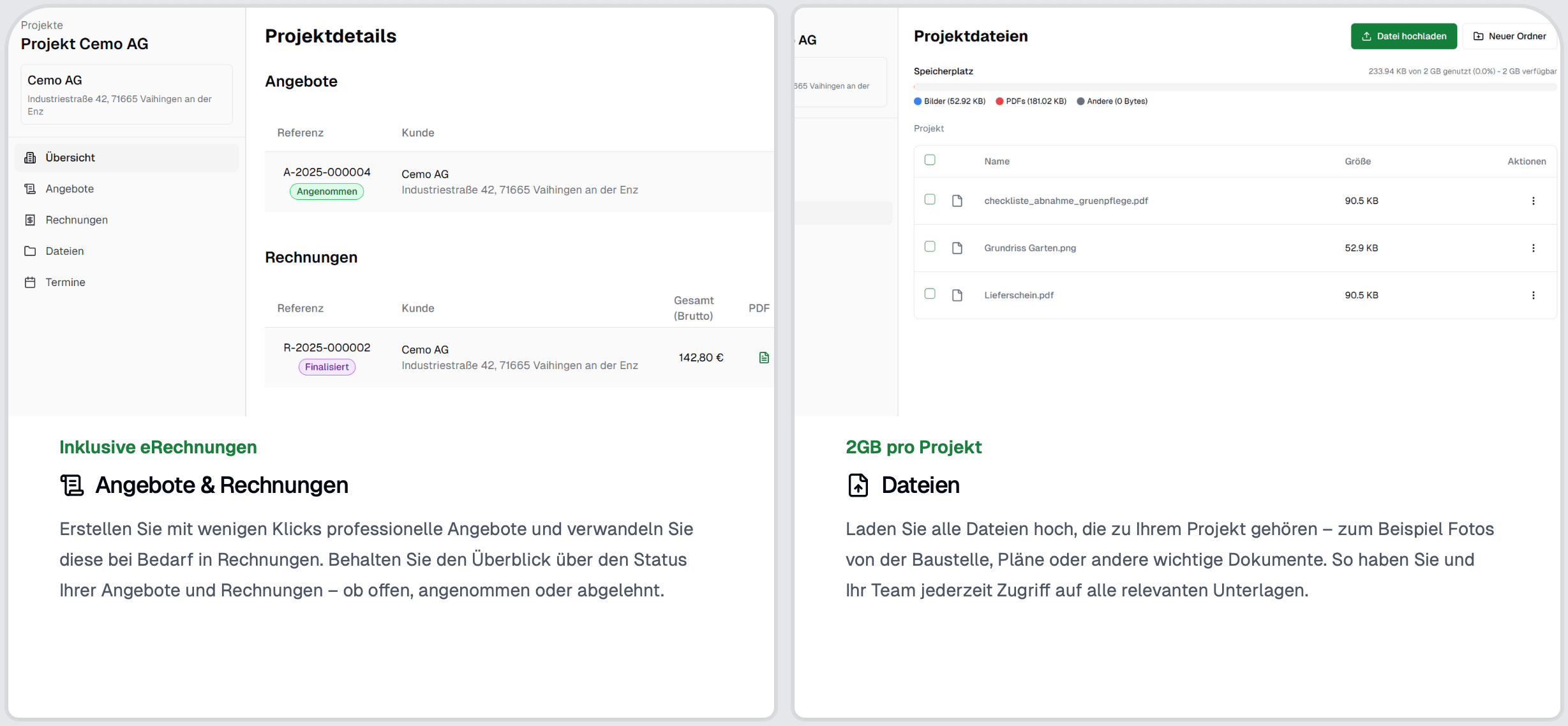

- Nutzen Sie eine Rechnungssoftware (z. B. Clean Invoice), die Pflichtangaben automatisch prüft.

- Verwenden Sie Muster oder Vorlagen, um Formfehler zu vermeiden.

- Bei grenzüberschreitenden Leistungen immer USt‑IdNr. und Hinweis auf das Reverse-Charge-Verfahren aufnehmen.

- Fehlerhafte Rechnungen müssen durch eine Stornorechnung und neue Rechnung berichtigt werden.

✅ Fazit

- Kleinbetragsrechnung (≤ 250 €): keine Steuernummer erforderlich.

- B2B Inland: Steuernummer oder USt‑IdNr. reicht aus.

- B2B EU-Ausland: USt‑IdNr. Pflicht – sonst keine Steuerbefreiung.

- Fehlende Nummern führen zu steuerlichen Nachteilen oder Vorsteuerverlust.

- Empfehlung: Frühzeitig beantragen, Software nutzen, Rechnungen sorgfältig prüfen.

Dieser Artikel wurde zuletzt aktualisiert am 04.03.2025

Hinweis: Dieser Artikel dient ausschließlich der Information und stellt keine Rechtsberatung dar. Bei konkreten Rechtsfragen wende dich bitte an einen Steuerberater oder Rechtsanwalt.

👉 Teste Clean Invoice kostenlos und erstelle fehlerfreie Rechnungen in wenigen Klicks!