Investitions-Booster: So profitieren kleine Unternehmen von Förderungen

Mit dem Investitions-Booster sichern sich kleine Unternehmen steuerliche Vorteile und Förderungen für geplante Anschaffungen. Wir erklären, wie das Modell funktioniert, welche Voraussetzungen gelten und wie du es optimal nutzt, um Investitionen günstiger zu finanzieren und deine Liquidität zu stärken.

Investitions-Booster 2025–2028: So profitieren Unternehmer von neuen Steuererleichterungen

Ab 2025 startet in Deutschland eine Welle von steuerlichen Anreizen, die besonders kleine und mittelständische Unternehmen (KMU) zu höheren Investitionen motivieren sollen. Dieser sogenannte "Investitions-Booster" besteht aus mehreren Maßnahmen, die Steuererleichterungen und verbesserte Abschreibungsbedingungen bieten.

In diesem Artikel erfährst du übersichtlich, welche Maßnahmen ab 2025 besonders interessant sind und wie dein Unternehmen davon profitieren kann.

1. Degressive Abschreibung ab Juli 2025

Ab Juli 2025 wird die degressive Abschreibung wieder eingeführt, was dir ermöglicht, Neuanschaffungen deutlich schneller steuerlich abzusetzen. Dabei kannst du im Jahr der Anschaffung bis zu 30 % des Kaufpreises direkt abschreiben.

Mehr zu den genauen Details und Berechnungsbeispielen erfährst du in unserem Artikel:

👉 Degressive Abschreibung 2025–2027 – So funktioniert’s

Praxis-Beispiel für KMU:

Ein Schreinerbetrieb schafft 2025 neue Maschinen im Wert von 40.000 Euro an. Dank der degressiven Abschreibung reduziert sich die Steuerlast im ersten Jahr um bis zu 12.000 Euro – Liquidität, die sofort reinvestiert werden kann.

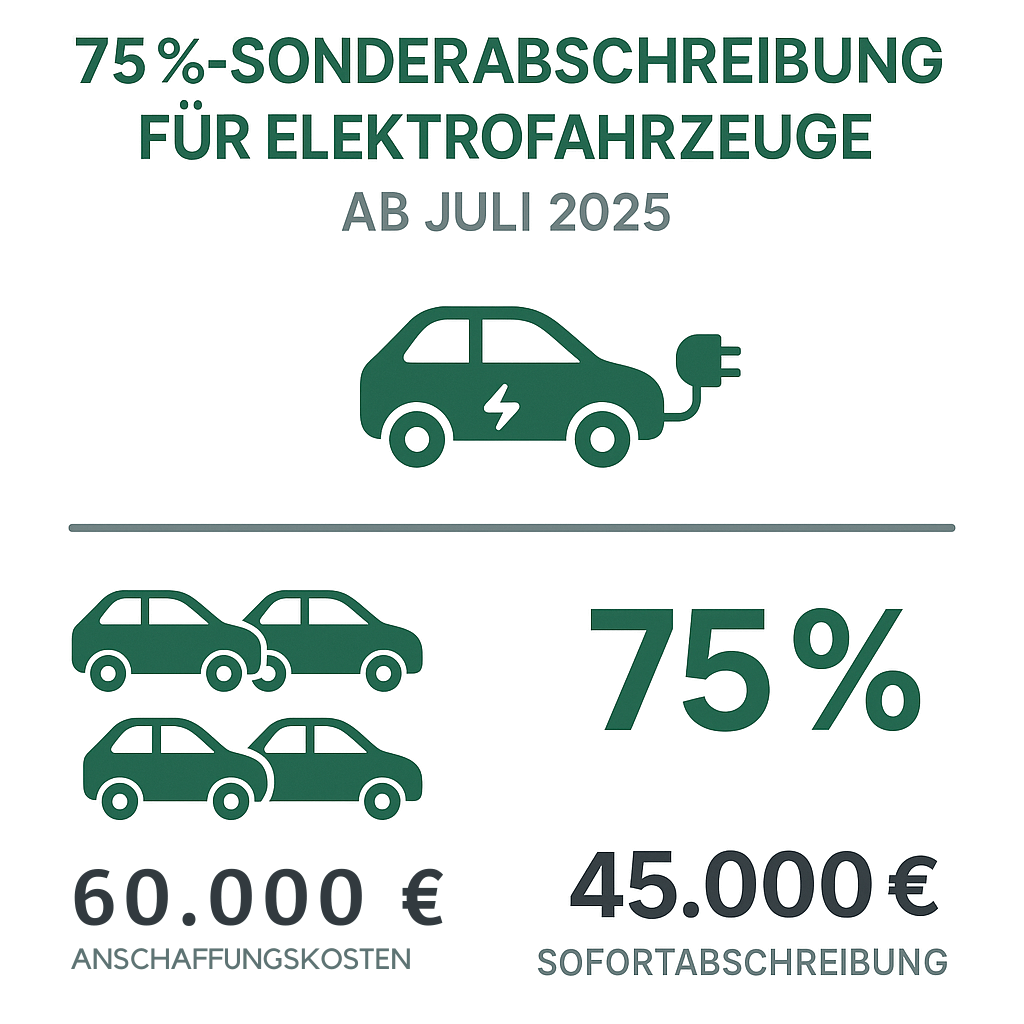

2. 75 %-Sonderabschreibung für Elektrofahrzeuge

Ab Juli 2025 erhältst du bei der Anschaffung von Elektrofahrzeugen eine besonders attraktive Möglichkeit: eine einmalige Sonderabschreibung in Höhe von 75 %. Diese Maßnahme fördert nicht nur den Umstieg auf Elektromobilität, sondern spart deinem Unternehmen direkt Steuern.

Detaillierte Voraussetzungen und Beispiele findest du hier:

👉 75 %-Abschreibung für Elektrofahrzeuge

Praxis-Beispiel für KMU:

Ein kleiner Lieferdienst ersetzt seinen Fuhrpark durch Elektrofahrzeuge im Wert von insgesamt 60.000 Euro. Durch die 75 %-Sonderabschreibung sinkt die Steuerbelastung sofort um bis zu 45.000 Euro.

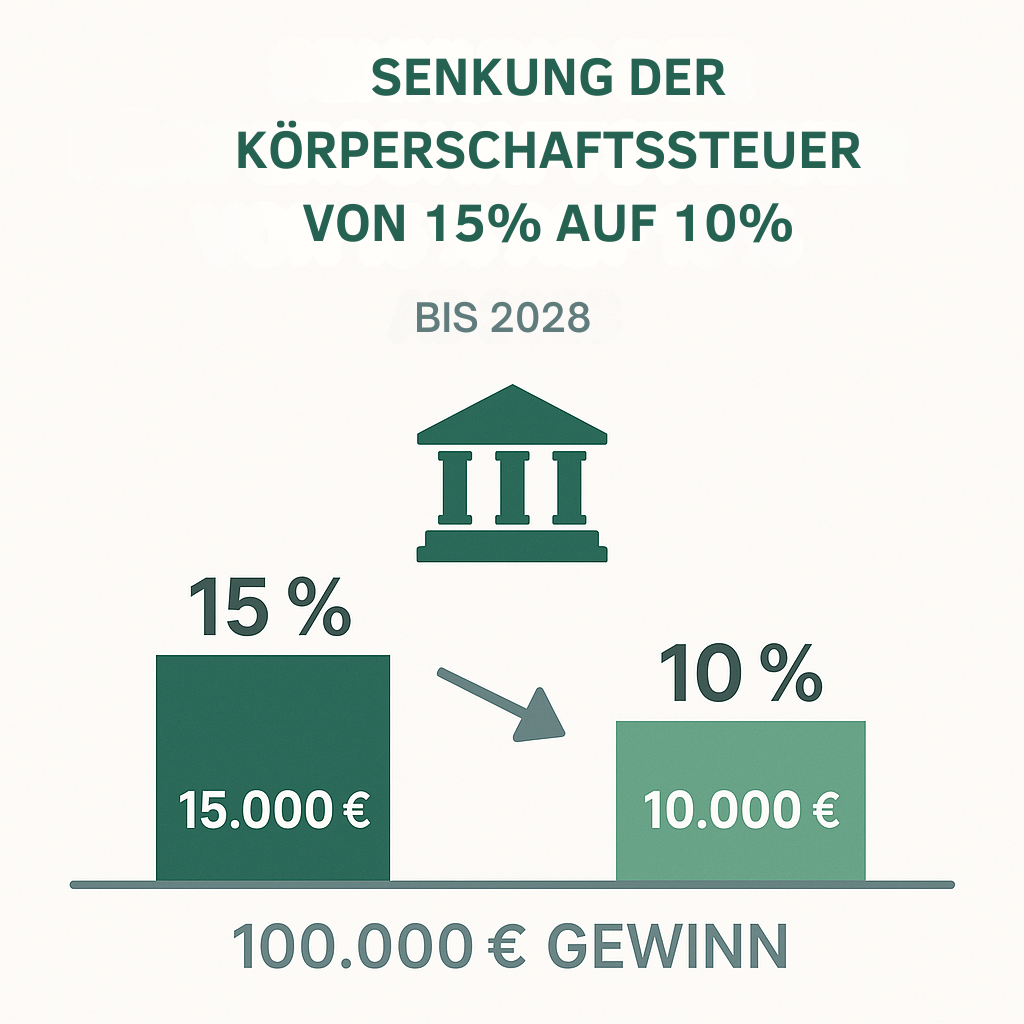

3. Senkung der Körperschaftsteuer ab 2028

Ab 2028 wird die Körperschaftsteuer von 15 % auf 10 % gesenkt. Diese Maßnahme betrifft insbesondere Kapitalgesellschaften (z. B. GmbHs) und sorgt langfristig für mehr finanziellen Spielraum bei Investitionen und Wachstum.

Eine tiefere Analyse dazu, was diese Senkung konkret bedeutet, kannst du hier nachlesen:

👉 Körperschaftsteuer-Senkung ab 2028 – Was Unternehmer wissen müssen

Konkretes Beispiel:

Eine GmbH mit einem Jahresgewinn von 100.000 Euro spart ab 2028 jährlich 5.000 Euro an Körperschaftsteuer. Dieses Kapital lässt sich strategisch in neue Projekte oder Mitarbeiter investieren.

Welche Investitionen profitieren besonders?

Durch diese neuen steuerlichen Anreize werden vor allem folgende Investitionsbereiche für KMU interessanter:

- Maschinen und Anlagen: schnellerer Ersatz von veralteten Geräten.

- Elektromobilität: Fuhrparkmodernisierung hin zu nachhaltigen Fahrzeugen.

- Digitalisierung & Softwarelösungen: Erleichterung der digitalen Transformation und Produktivitätssteigerung.

Checkliste für KMU:

- Prüfen: Welche Investitionen stehen ab 2025 konkret an?

- Rechnen: Wie viel Steuern spart mein Unternehmen jeweils?

- Planen: Wo investiere ich das gesparte Kapital am sinnvollsten?

Fazit & Handlungsempfehlungen

Nutze diese steuerlichen Vorteile strategisch, um die Wettbewerbsfähigkeit deines Unternehmens zu verbessern und langfristig Kosten zu sparen. Prüfe bereits jetzt, welche Investitionen ab Juli 2025 für dein Unternehmen sinnvoll sein könnten.

Du möchtest die neuen Abschreibungen und Steuererleichterungen optimal für dein Unternehmen nutzen? Teste kostenlos Clean Invoice und behalte den Überblick über alle steuerlichen Möglichkeiten:

FAQ – Häufig gestellte Fragen

Was ist der Investitions-Booster?

Der Investitions-Booster umfasst verschiedene steuerliche Anreize ab 2025, die kleine und mittelständische Unternehmen bei Investitionen unterstützen sollen, u. a. die degressive Abschreibung und Sonderabschreibungen für Elektrofahrzeuge.

Was ist die degressive Abschreibung?

Die degressive Abschreibung erlaubt höhere Abschreibungen zu Beginn der Nutzung einer Anschaffung, was sofort Liquidität schafft. Mehr Informationen beim Bundesfinanzministerium.

Wer profitiert von der 75 %-Abschreibung?

Alle Unternehmen, die ab Juli 2025 Elektrofahrzeuge anschaffen, profitieren von einer einmaligen steuerlichen Abschreibung von 75 %. Weitere Details hierzu findest du auf der offiziellen Seite des Bundesfinanzministeriums.

Wen betrifft die Körperschaftsteuer-Senkung?

Diese Maßnahme gilt ausschließlich für Kapitalgesellschaften wie GmbHs und AGs. Genauere Informationen stellt das Bundesfinanzministerium bereit.