75 % Abschreibung für E-Fahrzeuge: So nutzen Unternehmer den Vorteil

Ab dem 30. Juni 2025 können Unternehmen batterieelektrische Fahrzeuge (BEV) mit einer Sonderabschreibung von 75 % bereits im Jahr der Anschaffung steuerlich absetzen. Dies ist Teil des von der Bundesregierung beschlossenen Investitionsboosters, der auch eine Erhöhung der Dienstwagenfördergrenze auf 100.000 € vorsieht. Der Bundestag hat das Gesetz bereits beschlossen – die Zustimmung des Bundesrats wird am 11. Juli 2025 erwartet.

🔍 Was wird gefördert?

- ✅ Nur rein batterieelektrische Fahrzeuge (BEV) – keine Plug-in-Hybride

- ✅ Gültig für Anschaffungen vom 30.06.2025 bis einschließlich 01.01.2028

- ✅ Bruttolistenpreis darf max. 100.000 € betragen

- ✅ Die Fahrzeuge müssen zu mindestens 90 % betrieblich genutzt werden

- ✅ Die Sonderabschreibung wird zusätzlich zur regulären AfA gewährt

🔗 Quelle: Electrive.net – Sonderabschreibung beschlossen

🚚 Tipp: Sie interessieren sich für steuerliche Vorteile von E-Fahrzeugen? ➔ Großer Praxischeck: Elektrotransporter & Pickups für Handwerker im Vergleich – lohnt sich der Umstieg wirklich? Lesen Sie, welche Modelle 2025 alltagstauglich sind, wie Reichweite, Anhängelast & Steuer wirklich zusammenspielen.

Rechnungen inkl. Datenablage

Gratis testen, 9,99€ pro Monat - schnell & einfach Rechnungen und Angebote

- Einfache Erstellung

- Spare Zeit & Geld

- Sofortige Resultate

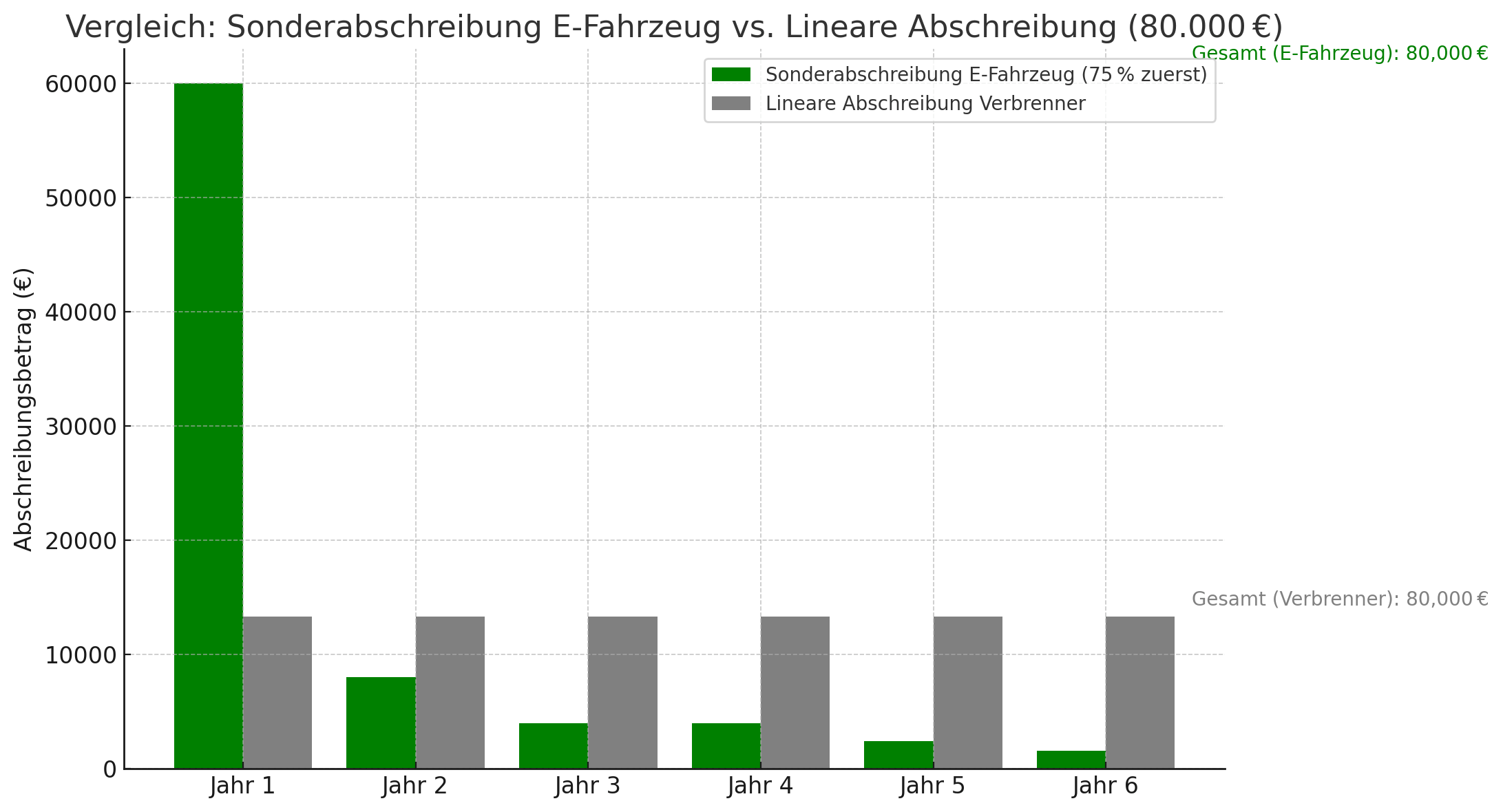

📊 Abschreibungsverlauf

| Jahr | Prozentsatz | Beschreibung |

|---|---|---|

| 1 | 75 % | Sofortabschreibung im Anschaffungsjahr |

| 2 | 10 % | Folgejahr |

| 3 | 5 % | Folgejahr |

| 4 | 5 % | Folgejahr |

| 5 | 3 % | Folgejahr |

| 6 | 2 % | Folgejahr |

Die Abschreibung über sechs Jahre entspricht laut Bundesregierung der durchschnittlichen Nutzungsdauer betrieblicher Fahrzeuge. Quelle: Bundesfinanzministerium – Investitionsbooster

💼 Beispielrechnung

Du kaufst im Juli 2025 einen e-Transporter für 80.000 € netto.

- Jahr 1: 75 % = 60.000 € direkt absetzbar

- Jahr 2: 10 % von 20.000 € = 8.000 €

- Rest verteilt sich über die Folgejahre

👉 Im ersten Jahr reduzierst du dein zu versteuerndes Einkommen damit drastisch – ideal für gewinnstarke Jahre oder zur Verbesserung des Cashflows.

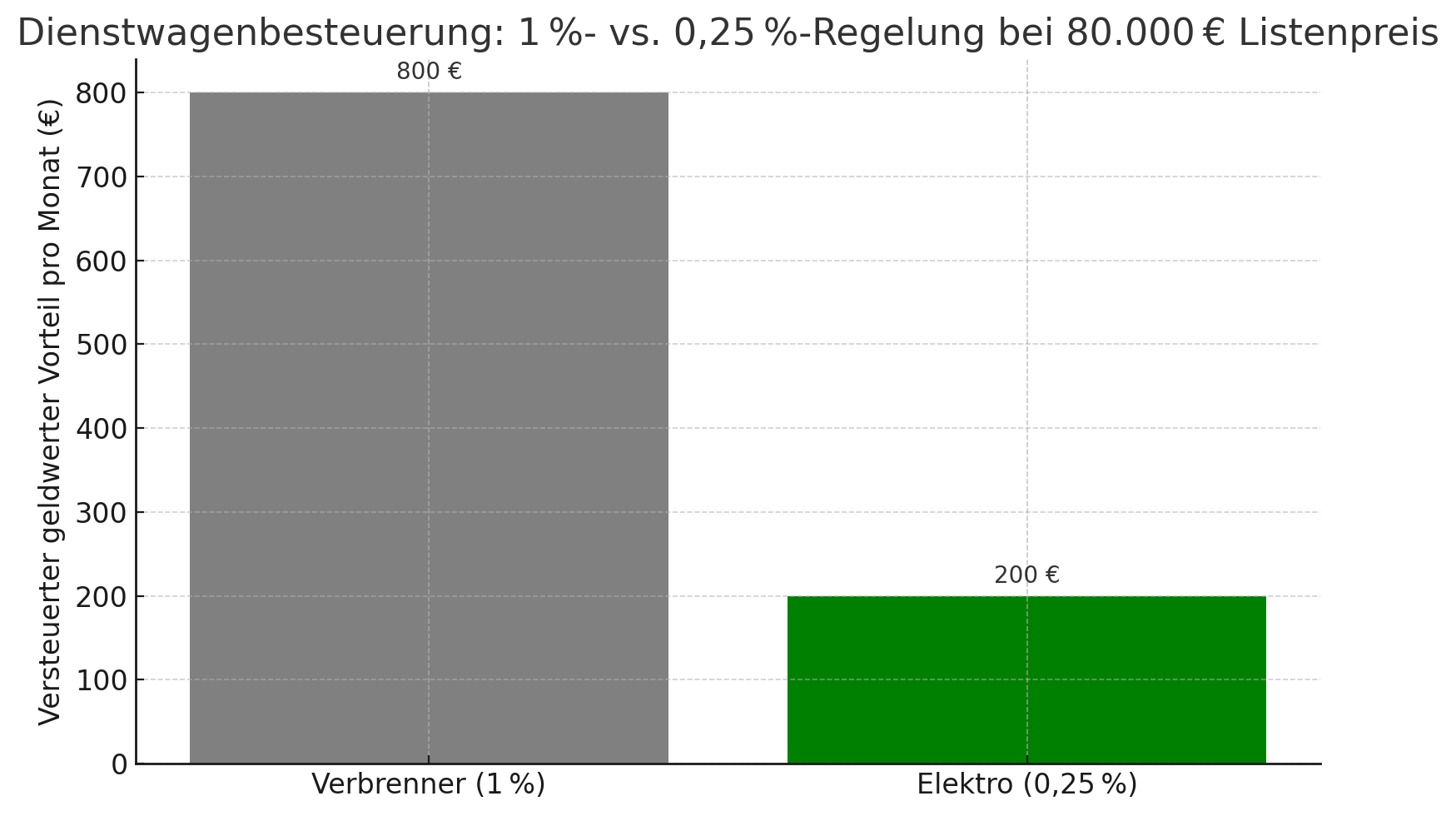

🚘 0,25 %-Regelung jetzt bis 100.000 €

Parallel zur Sonderabschreibung wurde auch die Grenze für die 0,25 %-Regelung bei E-Dienstwagen angehoben: Statt 70.000 € liegt die neue Bruttolistenpreisgrenze bei 100.000 €.

Das bedeutet:

- Privatnutzung eines BEV-Firmenwagens muss nur mit 0,25 % des Listenpreises versteuert werden

- Die bisherige Grenze (70.000 €) wurde per Gesetz erweitert

- Quelle: Tagesschau.de – Wachstumspaket beschlossen

📌 Wichtig: Was gilt es zu beachten?

- Fahrzeuge müssen im Betriebsvermögen aktiviert werden

- Kombination mit Umweltbonus oder THG-Prämie ist theoretisch möglich – aber noch gesetzlich nicht abschließend geregelt

- Leasing ist möglich – steuerlich muss die Sonder-AfA durch den Leasinggeber geltend gemacht werden (nicht beim Leasingnehmer)

- Dokumentationspflichten beachten (Kaufvertrag, Rechnung, Nutzungsnachweis)

💡 Wann lohnt sich die 75 %-AfA besonders?

- Für teure E-Fahrzeuge (Transporter, gehobene Firmenwagen)

- Bei hoher Steuerlast im Jahr der Anschaffung

- Bei Unternehmen, die keine Umweltbonusförderung mehr nutzen können

- Als Liquiditätsstrategie, um Investitionen schnell steuerlich wirksam zu machen

💡 Tipp: Verdienen Sie jährlich mehrere hundert Euro extra mit Ihrem Elektrofahrzeug! Privatpersonen erhalten im Schnitt 100 €–400 €, Unternehmen oft deutlich mehr. 👉 Hier klicken und 25 € Bonus sichern!

❌ Keine Änderungen für Privatkäufer

Die neue Abschreibung gilt ausschließlich für gewerbliche Nutzungen. Eine Wiederauflage der Umweltprämie ist nicht geplant. Ein sogenanntes „Sozialleasing“ für Privatnutzer mit geringem Einkommen ist politisch angedacht, aber frühestens ab 2027 umsetzbar.

🧾 Fazit

Die 75 %-Sonderabschreibung für E-Fahrzeuge ist ein echter Gamechanger für Selbstständige und Unternehmen: Sie bringt unmittelbare Steuerentlastung, verbessert den Cashflow und fördert die Umstellung auf Elektromobilität – ohne auf Subventionen oder Wartefristen angewiesen zu sein.

Jetzt ist der richtige Zeitpunkt, den Fuhrpark zu überdenken und gezielt zu planen.

FAQ – 75 % Sonderabschreibung für Elektrofahrzeuge

Wer kann die 75 % Abschreibung für Elektrofahrzeuge nutzen?

Die Sonderabschreibung gilt für Unternehmen, Selbstständige und Freiberufler, die ein reines Elektrofahrzeug für betriebliche Zwecke anschaffen. Privatpersonen sind nicht begünstigt.

Ab wann gilt die neue 75 % Abschreibung für E-Fahrzeuge?

Die neue Regelung tritt ab Juli 2025 in Kraft. Für Fahrzeuge, die ab diesem Zeitpunkt angeschafft werden, kann die Sonderabschreibung im ersten Jahr genutzt werden.

Gilt die Abschreibung auch für Plug-in-Hybride?

Nein. Die 75 % Sonderabschreibung ist ausschließlich für reine Elektrofahrzeuge vorgesehen. Plug-in-Hybride und Fahrzeuge mit Verbrennungsmotoren sind ausgeschlossen.

Wie funktioniert die Abschreibung in der Praxis?

Im Jahr der Anschaffung können 75 % der Nettoanschaffungskosten sofort steuerlich geltend gemacht werden. Die verbleibenden 25 % werden über die Folgejahre verteilt abgeschrieben (10 % / 5 % / 5 % / 3 %).

Gibt es eine Höchstgrenze für den Kaufpreis?

Aktuell gibt es keine festgelegte Preisobergrenze für die Anwendung der 75 %-Regel. Es empfiehlt sich jedoch, Rücksprache mit dem Steuerberater zu halten, um Details und evtl. zukünftige Begrenzungen zu prüfen.

Was muss für die steuerliche Anerkennung beachtet werden?

Das Fahrzeug muss nachweislich zum Betriebsvermögen gehören und überwiegend betrieblich genutzt werden. Rechnungen und Nachweise sollten sorgfältig aufbewahrt werden.

Kann die Sonderabschreibung mit anderen Förderungen kombiniert werden?

In vielen Fällen ist die Kombination mit staatlichen Förderprogrammen wie dem Umweltbonus möglich. Hier sollte die aktuelle Gesetzeslage geprüft und ein Steuerberater konsultiert werden.

📘 Verwandter Artikel: 👉 Degressive Abschreibung 2025 – 30 % sofort für Maschinen & Technik